新築の固定資産税いつから発生?お得な支払い方法は?年またぎの注意点も

新築を建てた際に避けて通れないのが固定資産税。

でも、「新築の固定資産税っていつから発生するの?」「どのタイミングで支払うの?」「年をまたいで建てた場合はどうなるの?」など、不安や疑問が多いのではないでしょうか?

早い段階で、これらの情報を知っておけば計画的に支払い準備ができます!

この記事を読んでいる方は、下記のような疑問をお持ちではないでしょうか?

新築の固定資産税はいつから発生する?

一戸建ての平均はいくら?

年またぎの場合はどっちがお得?

お得な支払い方法は?

この記事では、「新築の固定資産税はいつから発生する?」という観点から、発生時期や軽減措置、支払いスケジュール、そしてお得な支払い方法まで、徹底的に解説します。

また、ヤマト住建で新築マイホームを建てたわが家のリアルな固定資産税や支払い方法も共有するので、ぜひ参考にしてみてください!

・新築の固定資産税はいつから発生するのか

・新築住宅における固定資産税の軽減措置について

・一戸建て固定資産税の平均

・年またぎの新築完成時は12月と1月はどっちがお得なのか

・固定資産税の納付書はいつ届くのか

・固定資産税のお得な支払い方法

★ヤマト住建公式アンバサダー

★東京都在住の4人家族(30-40代夫婦+子ども2人)

★2023年3月契約、2024年2月~居住開始♪

★結露カビだらけの社宅から「高気密・高断熱」の省エネ住宅へ

★家事&子育てしやすい間取りにこだわった28坪2階建て!

★太陽光4.5kW+蓄電池5.6kWで年間光熱費たったの5万円に!

★オプション約200万円(太陽光蓄電池は除いて)

家づくりで実際に学んだことや感じたこと、ヤマト住建での家づくりについて知りたかったことを、わかりやすく紹介します♪

ヤマト住建が気になっている方、ちょっと待ってください!

公式サイトから来店予約をすると、実はかなり損するかも。。。

私からの紹介経由で来店すると、家づくりで絶対に損しない!お得な特典がついてきます♪

・初回来店時にQUOカード1.5万円分

・契約時にオプション費用30万円引き

・店長またはベテラン営業が担当に

これ、実は一番大きいです。

「経験の浅い営業さんに当たって、後悔した…」という声、SNSでもよく見ませんか?

実は私も、最初に見に行ったハウスメーカーで新人営業さんが担当になり、表面上は安く見えるけれど、こちらが聞かないと

「選択肢が少ない」「性能は最低限」などのデメリットを全然教えてくれなくて…。

「この人、本当に信じていいのかな…?」と、モヤモヤしたまま話を進めるのが怖くなった経験があります。

でもヤマト住建では、アンバサダー紹介を使ったことで、経験豊富なベテラン営業さんが担当に。

メリットだけじゃなくデメリットもきちんと説明してくれて、「私たちにとって本当に必要なもの」を一緒に考えてくれたんです。

ベテランの担当さんだからこそ、

✔ モヤっとした希望も言語化してくれる

✔ 見落としがちなポイントを先回りでフォローしてくれる

✔ 「やってよかった!」と思える提案をくれる

誰が担当になるかで、家づくりの満足度は本当に変わります。

さらに今なら、私・あおはる限定!特別5大特典つき♪

家づくりに役立つチェックリストや、限定動画内ではわが家の建築費用やさらにお得になるコツも大暴露!

「紹介特典、もっと早く知りたかった…!」と後悔しないために、ぜひ一度チェックしてみてください♪

知らずにHP予約したら損!まずは見てみて!

新築の固定資産税はいつから発生する?

これから新築で家を建てる方に知っておいてほしいことがあります。

それは、固定資産税はいつから発生するのかということです!

タイミングによって負担が変わってくるので、知っておいて損のない基本的な情報から紹介しますね。

①1月1日が基準日になる

新築の固定資産税の課税は、毎年1月1日時点の不動産所有者に対して行われます。

つまり、新築住宅の場合、1月1日に登記されているかどうかが、課税のポイント!

2025年7月に新築住宅を購入した場合▼

2026年1月1日の時点でその住宅を所有していると、固定資産税の支払いが発生。

年をまたぐまたがない問題はこういうことね!

②完成日によって課税年度が変わる

新築の固定資産税は、建物の完成日によって課税年度が変わります。

以下のように考えるとわかりやすいですよ。

・12月中に完成し登記した場合:翌年(1月以降)に課税対象

・1月以降に完成・登記した場合:その年の固定資産税はかからず、翌年度から課税

けっこう大きな差が生まれそうだけど、実際にどっちがお得なのかも気になるわね…

新築住宅における固定資産税の軽減措置とは?

新築住宅のことを調べる際に、ネットやSNSで固定資産税の軽減措置という言葉を目にしたことはありませんか?

漢字から何となく税金が安くなる制度だと想像される方は多いと思いますが、ここで具体的な内容を説明していきますね!

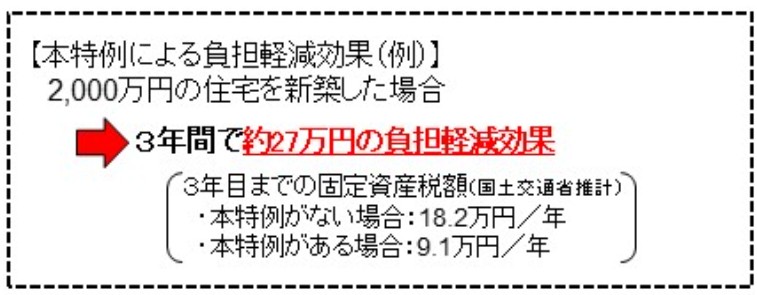

①3年間または5年間の減税措置

新築住宅には、一定条件を満たすことで固定資産税が軽減される制度があります。

軽減率▼

| 小規模住宅用地(200m2以下の部分) | 評価額×1/6 |

| 一般住宅用地(200m2を超える部分) | 評価額×1/3 |

一般的な新築住宅:3年間

3階建以上の耐火構造住宅(マンションなど):5年間

★耐震性や耐久性などに優れていると認定された長期優良住宅の場合は+2年間の特例措置あり!

この期間中は、建物部分の固定資産税が1/2に軽減されます。(※土地は対象外)

土砂災害特別警戒区域などに建てる場合は適用対象外です。

長期優良住宅だと+2年ということは、一戸建てだと5年間も軽減されるのね!すごく助かるわ♪

引用元:国土交通省

②軽減される対象の条件

新築住宅の固定資産税が軽減される条件があります。

・50㎡以上280㎡以下の住宅(マンションの場合は40㎡以上)

・併用住宅の場合は家の中で「住むための場所」が、家全体の床の広さの半分以上(店舗+家など)

・2026年3月31日までに建てた新築住宅であること

・居住を目的とした住宅であること

「生活をする場所」がポイントの1つね!

③軽減措置の申請方法

新築住宅の固定資産税の軽減措置を受けるには、市区町村に申請書を提出する必要があります。

一般的には、次の書類が必要です!

●新築住宅の軽減措置を受ける場合⇒固定資産税の減額申告書

●土地の軽減措置を受ける場合

・申告理由

・建築確認済証または登記簿謄本

・間取り図

・土地の図面など

・家屋調査の実施状況や建物の種類、自治体によっては申請不要で軽減措置が適用される場合あり

・長期優良住宅の場合は申請が必須!

※減額申告書を用意して、長期優良住宅認定通知の写しも一緒に申請する

自治体によって提出書類が異なる場合があるので、必ず事前に確認しましょう。

私も申請しましたが、特別難しいことはありませんでした!

もし不安だったら、お住まい予定の自治体に確認すると安心ですよ♪

一戸建て固定資産税の平均はいくら?

多くの人が一番気になっているのは、戸建て固定資産税の平均額ではないでしょうか?

住宅の大きさや地域、建物の構造などによって異なりますが、全国的な平均では年額10万円〜15万円前後が目安です。

都市部や評価額の高い地域では、20万円を超えるケースもあります。

ちなみにわが家は、長期優良住宅の減税措置で年間12万円くらいでした!

固定資産税が課税されるまでの流れは?

固定資産税が課税されるまでの流れは、まず固定資産税評価基準に基づいて、評価員が行います。

その後、各市町村で決定となるのですが、詳しい流れを紹介しますね!

建築費×0.7(公示額)×0.5~0.7(補正係数)=課税標準額

※エアコンや暖炉などの高価と言える備品を設置していると、課税率が高くなる傾向あり!

課税標準額(評価額)×1.4%(標準税率)

上記のような流れで課税額が決まっていきます。

家屋調査って一体どんなことをするのかしら?

①建築確認と登記のタイミング

新築で家を建てるとき、固定資産税に大きく影響するのが建築確認と登記のタイミングです。

① 建築確認のタイミングは税金に直接関係なし

・建築確認は、「この家を建てても大丈夫ですよ」という許可のようなもの

・固定資産税の金額や発生時期には直接影響しませんが、家の建築そのものに必要

② 固定資産税が発生するかどうかは「登記日」がカギ!

・固定資産税は、1月1日時点で登記されている建物に対して課税される

つまり、登記日が1月1日を過ぎていれば、その年は課税されず、翌年から発生する

登記日の具体例▼

| 完成・登記のタイミング | 固定資産税が発生する年 |

| 2024年12月中に登記 | 2025年度から課税 |

| 2025年1月2日に登記 | 2026年度から課税 |

登記日が1月1日を超えるか否かで、課税年度が変わるため、登記スケジュールは重要です。

建築確認とは?

家などの建物を建てる前に、その計画が法律(建築基準法など)に合っているかを、行政や専門機関にチェックしてもらうこと。

基本的に建築確認の申請は、設計事務所や施工会社が代理で行います!

※建築確認は、新築だけでなく、10㎡を超える増改築やガレージ・物置にも必要!

②家屋調査とは?調査後に何があるのか

新しく家を建てたり増築したりして住みはじめると、たいてい1~3ヶ月以内に、お住まいの地域の市区町村から「家の価値を調べるために調査をさせてください」という連絡が来ることがあります。

これを「家屋調査」と言います!

この調査で決まる課税評価額は、今後ずっと支払い続ける固定資産税の金額のもとになる、とても大事なものです。

そのため、家の持ち主はできるだけ調査に協力し、当日は立ち会う必要があります(自治体によります)。

調査には、だいたい30分ほどかかります。

わが家は立ち会いは不要でした♪

スムーズに進めるために、あらかじめ建築時の設計図(家の間取りがわかる図)を準備しておくと安心ですよ。

③課税評価額の算定方法

課税評価額の算定方法について、解説します!

算定方法▼

土地の固定資産税評価額:公示価格の70%程度 ※購入した価格ではないので注意!

建物の固定資産税評価額:再調達原価の50~60%程度

シミュレーションすると▼

土地価格2,000万円⇒課税評価額1,400万円

建物価格3,000万円⇒課税評価額1,500万円

上記のように算出した課税評価額をもとに固定資産税を計算できますよ!

建物の固定資産税額 = 固定資産税評価額(課税標準額)×税率(標準的な税率は1.4%)

固定資産税の税率1.4%は自治体によって多少変わることがあります!

④固定資産税の納付スケジュール

通常、固定資産税の納付は年1回(4〜6月ごろ)に通知書が届き、年4回に分けて支払うのが基本です。

一括納付も可能です。

基本的な納付スケジュール▼

| 第1期 | 第2期 | 第3期 | 第4期 |

| 4~6月 | 7月 | 12月 | 翌年の2月 |

支払い時期は自治体によって前後するので、納付期限をきちんと把握しておきましょう。

★固定資産税の支払い時期や納期限は、各自治体のホームページで確認できます!

納付のことを頭に入れて、年間を通して家計管理を考えることが大切よ!

年またぎの新築完成時は注意が必要!12月完成と1月完成はどっちがお得?

固定資産税は年またぎの場合、12月完成と1月完成はどっちがお得なの?と気になっている人は多いでしょう。

実は、引き渡しの時期によって数十万の差が出てしまうこともあります!

結論!土地の評価額が高い場合は、12月に完成、引き渡しがお得です。

損得のシミュレーション例▼

土地価格:2,000万円⇒評価額:1,400万円

建物価格:3,000万円⇒評価額:1,500万円

住宅ローン:単独5,000万円(長期優良住宅)

損得まとめの合計がこちら!

| 12月引き渡し | 1月引き渡し | |

| 固定資産税(土地) | 4.7万円 | 23.8万円 |

| 固定資産税(家) | 18万円 | 0円 |

| 住宅ローン控除 | MAX控除 | 約-10万円 |

| 損得合計 | 22.8万円 | 33.8万円 ※ここに旧居の家賃も加算! |

つまり、土地代が高い人ほど、12月引き渡しの方がお得になる可能性が高いです!

年末完成(12月中)のメリット▼

土地の固定資産税軽減

⇒1月1日時点で建物が完成していれば、土地は「住宅用地」として認定され、小規模住宅用地の特例が適用されます。

これにより、土地の固定資産税が大幅に軽減される。

住宅ローン控除の適用

⇒住宅ローン控除は、年末時点でのローン残高に基づいて計算。

12月中に入居すれば、その年から控除が適用され、最大限の減税効果が得られます。

年始完成(1月以降)のメリットと注意点▼

建物の固定資産税が翌年から

⇒1月1日時点で建物が未完成であれば、その年の建物に対する固定資産税は課税されません。

ただし、土地は「更地」として扱われ、軽減措置が適用されないため、土地の固定資産税が高くなる可能性あり!

住宅ローン控除の開始が遅れる

⇒1月以降に入居した場合、住宅ローン控除の適用は翌年からとなります(住宅ローン控除を受けるためには、住民票が新居に移っていることが必要!)。

総合的に見ると、12月中に新築住宅が完成し、入居することで、固定資産税の軽減措置や住宅ローン控除など、税制上のメリットを最大限に受けられます。

年末の完成を目指すことで、初年度の税負担を軽減し、長期的な節税効果が期待できるということです。

わが家は引き渡しが12月末、入居が年明けになってしまい…

住宅ローン控除が初年度から受けられず、なんとなく損した気分に(涙)

ただし、建築スケジュールや引き渡しのタイミングは、施工業者や金融機関との調整が必要。

早めに計画を立て、関係者と連携を取りながら、最適な完成時期を検討しましょう。

固定資産税の納付書はいつ届く?

固定資産税の納付書は、一般的に4月〜6月頃に自治体から郵送されます。

発送から手元に届くまでは、約1週間~10日かかる可能性があるので、「届かない!」と焦らなくても大丈夫です。

新築の場合は、初年度だけ少し遅れて届くこともあるため注意しておいてください。

「まだ届かないな?」と心配になった場合は、市区町村の税務課に問い合わせましょう。

税金関連で気になることがあれば、すぐに税務課に問い合わせれば間違いないです♪

固定資産税のお得な支払い方法は?

最近は、固定資産税などの支払い方法の幅が増えて、結局どれがお得なのか気になっている人が多いと思います。

ちなみに私は、楽天ペイで支払っています!

(楽天チャージの日を活用)

ネットやSNSを調べて分かったリアルな情報を共有しますね。

固定資産税を一番お得に支払えるのは、最大3%還元の楽天ペイ!

詳細を説明していきます。

楽天ペイ3%還元の方法

楽天ペイで3%還元される手順▼

対象クレカ:Vポイントカード・PayPayカード

ミニストップは5のつく日がおすすめです!

※ただ、固定資産税の時期は楽天ギフトカードの在庫が少なくなっていることが多いので注意してください。

対象クレカを持っている方は、上記の方法にすることで3%も還元されます!

固定資産税は安い金額ではないので、支払い方法にもこだわると節約できておすすめです。

楽天ペイ1.5%還元の方法

3%よりは簡単にできる1.5%還元の方法がこちら!

対象クレカ:PayPayカード・楽天銀行デビットカード

3%還元に比べると簡単ですね!

固定資産税を支払う時期は、SNSなどでお得になる方法を調べてみるのがおすすめです!

まとめ

新築の固定資産税はいつから発生するのか、お得な支払い方法や注意点などを紹介しました。

年またぎが発生するかどうかや支払い方法によって、想像以上に大きな差が生まれることが分かりましたよね!

だからこそ、新築マイホームを建てる前に知っておくことで、家づくりを計画的に進められ、必要最低限の出費で抑えられるのです。

決して安い金額ではない固定資産税だからこそ、まずは「1月1日時点」がポイントになることを覚えておいてくださいね!

コメント