【体験談】住宅ローン控除の初年度確定申告!必要書類や補助金の入力方法は?

住宅ローンを組んでマイホームを建てたけど、確定申告はどうすればいいの!?と思っている人は多いでしょう。

「住宅ローン控除初年度は確定申告が必要」という点だけは知っているけど、必要書類をそろえたり申請が大変そう…、私にできるかな…と不安になっていませんか?

ただ、きちんと確定申告をしないと最大13年間も税金の面で損をすることになります!

この記事を読んでいる方は、下記のような疑問をお持ちではないでしょうか?

住宅ローン控除の初年度確定申告での必要書類や具体的なやり方は?

還付金はいつ振り込まれる?

私も住宅ローン初年度ということでドキドキでしたが、なんとか無事に提出できました!

せっかく補助金などを利用してお得にマイホームを建てたのなら、確定申告で住宅ローン控除を利用しないともったいないです。

・住宅ローン控除の初年度確定申告について

・住宅ローン控除の初年度確定申告での必要書類ややり方

・住宅ローン控除の初年度確定申告の補助金の入力方法

・住宅ローン控除の初年度確定申告で必要な提出書類(添付書類)

・確定申告で還付金はいつ振り込まれるのか

今回は、住宅ローン控除初年度の確定申告で必要な書類や申告方法など、私のリアルな体験談も含めてわかりやすく解説していきます。

確定申告の実際の画面も交えながら紹介するので、事前に全体の流れがつかめると思います♪

今後マイホームを計画している方も参考になる情報が詰まっているので、ぜひ読んでみてください!

★ヤマト住建公式アンバサダー

★東京都在住の4人家族(30-40代夫婦+子ども2人)

★2023年3月契約、2024年2月~居住開始♪

★結露カビだらけの社宅から「高気密・高断熱」の省エネ住宅へ

★家事&子育てしやすい間取りにこだわった28坪2階建て!

★太陽光4.5kW+蓄電池5.6kWで年間光熱費たったの5万円に!

★オプション約200万円(太陽光蓄電池は除いて)

家づくりで実際に学んだことや感じたこと、ヤマト住建での家づくりについて知りたかったことを、わかりやすく紹介します♪

住宅ローン控除の初年度確定申告とは?

住宅ローン控除は、住宅ローンを利用してマイホームを購入した人が、毎年のローン残高に応じて所得税や住民税の一部が戻ってくる制度です。(適用条件あり)

適用条件▼

| 入居時期 | 住宅を取得してから6ヶ月以内に住み始め、その年の12月31日までに住んでいること |

| 所得制限 | 年間の合計所得金額が2,000万円以下 |

| ローン期間 | 返済期間が10年以上の住宅ローン |

| 居住用 | 自分が住むためのもの(別荘などは対象外) |

初めてこの制度を利用する場合、初年度は自分で確定申告を行う必要があり、必要な書類を確定申告書に添付して提出します。

会社員の場合、2年目以降は年末調整でも行えるので、初年度だけはしっかり申告してくださいね!

初年度確定申告後に送られてくる書類について▼

税務署:「年末調整のための住宅借入金等控除証明書」

金融機関:「残高証明書」

上記2点は、年末調整の際に会社に提出しましょう。

金融機関からの「残高証明書」は毎年送られてきますが、税務署からの「年末調整のための住宅借入金等控除証明書」は、控除期間分がまとめて送られてきます。

毎年使用するものなので、大切に保管していつでも取り出せるようにしておいてくださいね!

もし初年度の確定申告を忘れてしまったらどうなるの?

申告漏れがあった年度の翌年1月1日から5年以内に遡及申告を行えば大丈夫です!

住宅ローン控除の初年度確定申告での必要書類は?

住宅ローン控除の初年度の確定申告では、住宅を建てるのに掛かった金額や住宅性能など、細かい情報を申告することになります。

申告をスムーズに進めるためには、まずは必要書類をすべて手元に用意することをオススメします!

(一部は確定申告書に添付する必要もあり)

ここでは必要な書類6点とその他について紹介します。

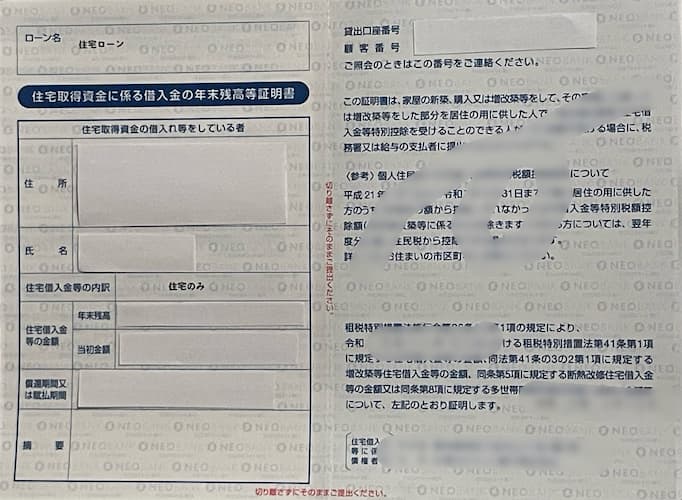

①借入金の年末残高証明書(原本)

②登記事項証明書(土地 / 建物)

③売買契約書・工事請負契約書(コピー)

④補助金などの証明書(原本)

⑤住宅性能がわかる書類(コピー)

⑥贈与税の申告書(コピー)※該当する場合

+その他

それぞれ詳しく説明しますね!

①借入金の年末残高証明書(原本)

住宅ローン控除の初年度確定申告で必要な書類1つ目は、借入金の年末残高証明書(原本)です。

文字通り、住宅ローンの年末時点での残高を証明する書類のことで、金融機関によっては「融資額残高証明書」と呼ばれることもあります。

初年度は契約月によって送られてくる時期が変わるので注意してください。

| 借入日 | 発送予定 |

| 9月30日まで | 10月初旬 |

| 10月1日~10月31日 | 11月初旬 |

| 11月1日~11月30日 | 12月初旬 |

| 12月1日~12月31日 | 翌年1月初旬 |

初年度以降は、毎年10月中旬に自宅に送られてきますよ!

万が一失くしたときはどうすればいいの?

失くした場合は、契約している金融機関に連絡をしましょう。

受付先は、公式サイトに記載されていることが多いので、念のためチェックしてみてください。

②登記事項証明書(土地/建物)

住宅ローン控除の初年度確定申告で必要な書類2つ目は、登記事項証明書(土地 / 建物)です。

借り入れた住宅ローンに土地代が含まれていれば、土地と建物の両方の登記事項証明書が必要になります。

登記事項証明書には4つ種類がありますが、登記簿の記録がすべて記された「全部事項証明書」が必要!

その他3種類

・一部事項証明書

・現在事項証明書

・閉鎖事項証明書

どこで取得すればいいのかしら?

マイホームの引き渡し後に、司法書士から送られてきた登記識別情報通知(権利証)と一緒に入っているはずです。

ない場合は、法務局で取得できます。

| 申請方法 | 手数料 |

| 書面請求 | 600円 |

| オンライン請求→送付 | 500円 |

| オンライン請求→窓口交付 | 480円 |

★土地が複数に分かれている場合は、すべての登記事項証明書を用意する必要があります。

③売買契約書&工事請負契約書(コピー)

住宅ローン控除の初年度確定申告で必要な書類3つ目は、売買契約書と工事請負契約書です。

住宅の購入や建築に関する契約書となっています。

注文住宅の場合:両方必要

建売orマンション:売買契約書のみでOK

「住宅借入金等特別控除額の計算明細書」で、建物金額や土地金額を記入する必要があります。

また、この2つは確定申告後にコピーを提出する必要があるので、コピー必須のページを紹介しますね!

・契約日

・契約金額

・署名、捺印

・印紙

上記ページ以外に、追加工事契約書がある方は、そのコピーも一緒に提出してください。

④補助金などの証明書(原本)

住宅ローン控除の初年度確定申告で必要な書類4つ目は、補助金などの証明書(原本)です。

補助金の名称や補助金額が分かる書類のことで、「補助金決定通知書」が郵送されてくるので、しっかり保管しておいてください。

【例】

・子育てエコホーム支援事業

・こどもエコすまい支援事業

・ZEN補助金

・LCCM住宅整備推進事業

・自治体の補助金 etc…

私は太陽光や蓄電池の補助金もあったので、忘れず申請しました!

今はさまざまな補助金があり、書類が送られてくる時期もさまざまなので、1ヶ所にまとめて保管しておくと申請の際にスムーズですよ。

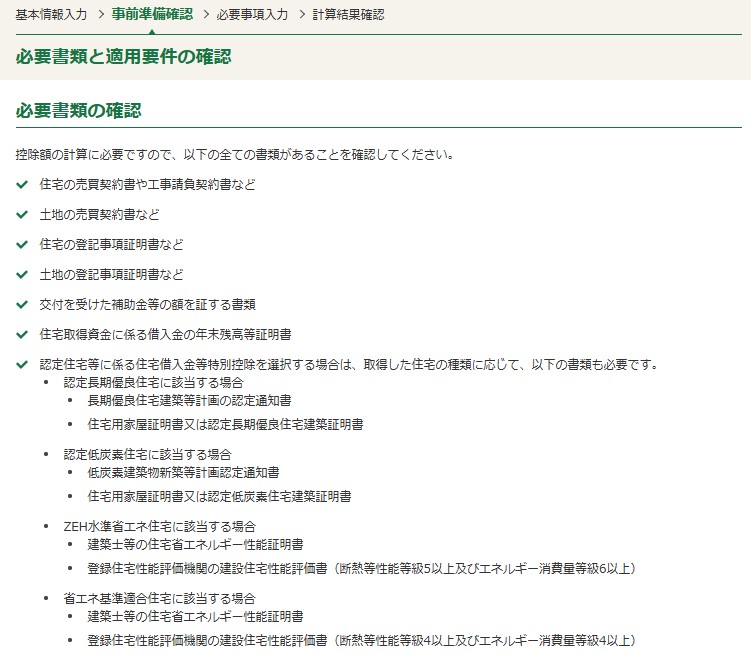

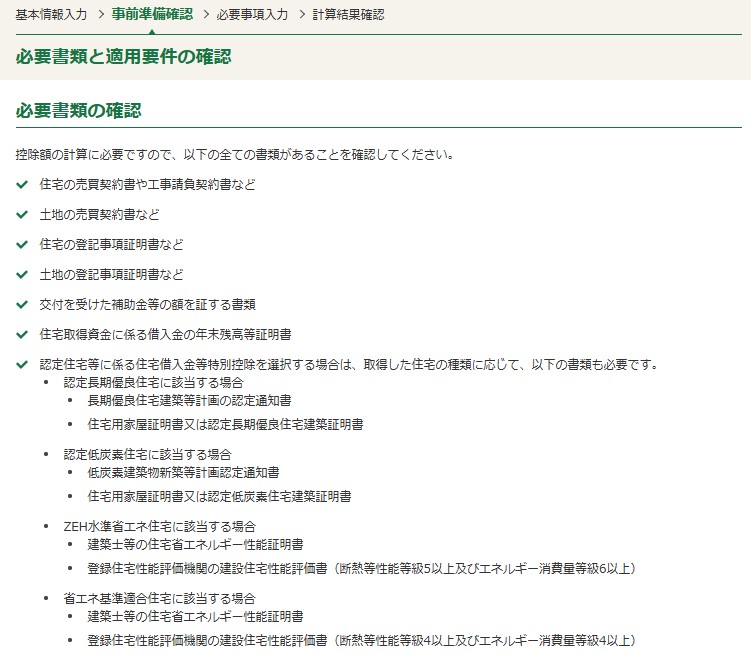

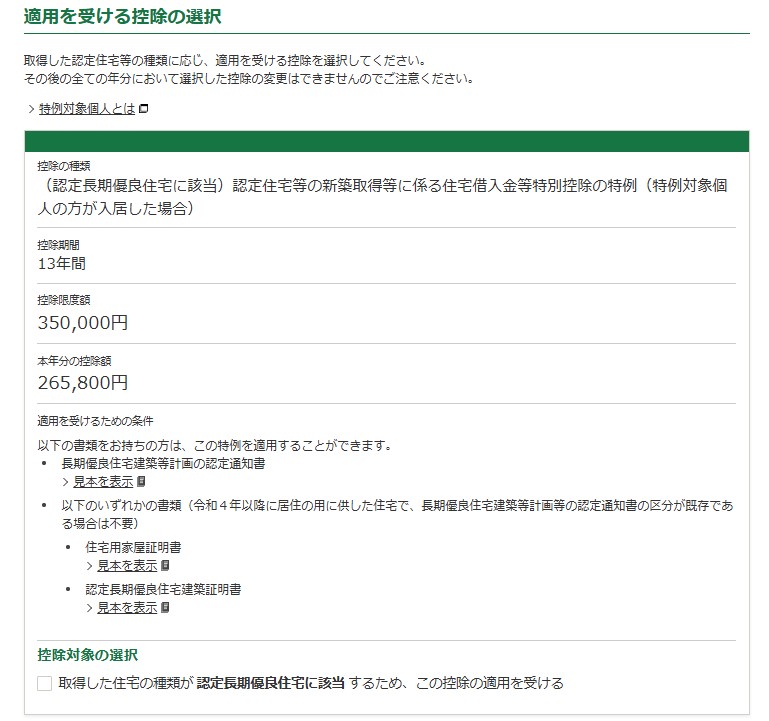

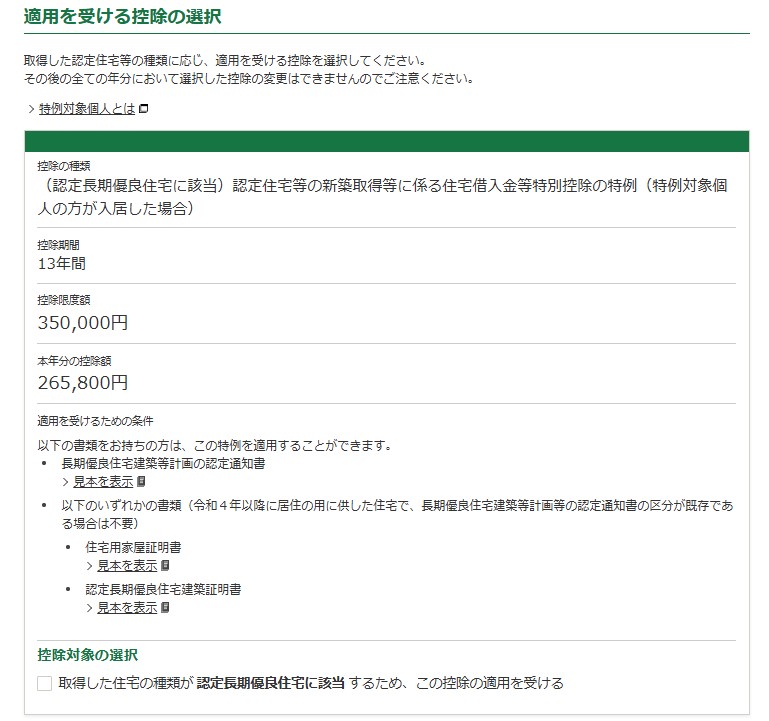

⑤住宅性能がわかる書類(コピー)

住宅ローン控除の初年度確定申告で必要な書類5つ目は、住宅性能がわかる書類です。

ハウスメーカーが用意してくれることが多く、性能によって控除上限が変わるので必須のものとなります。

【例】

【長期優良住宅】

・長期優良住宅認定通知書

・住宅用家屋証明書または認定長期優良住宅建築証明書※

※原本が必要

【ZEN住宅or省エネ住宅】

・住宅省エネルギー性能証明書

・建設住宅性能評価書

わが家は住宅用家屋証明書がない!と焦っていたのですが…

「住宅家屋証明書」は建物の登記手続きに必要で、「登記識別情報通知」などが入ってる、下写真のような重要書類の中に入っていました!

もし同じ状況になった方は、参考にしてみてください♪

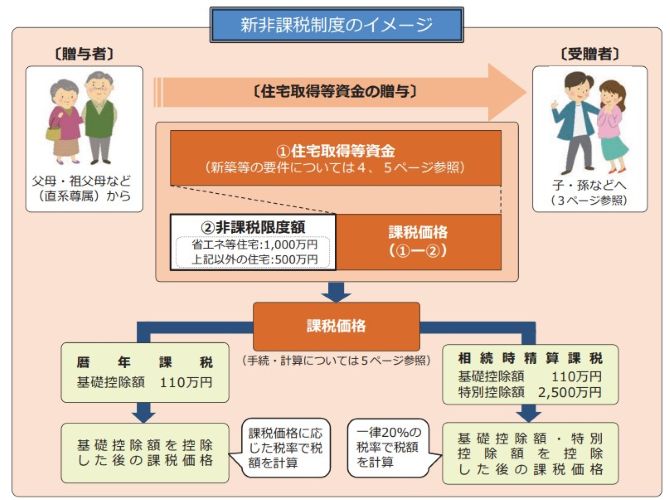

⑥贈与税の申告書(コピー)

住宅ローン控除の初年度確定申告で必要な書類6つ目は、贈与税の申告書(コピー)です。

両親や祖父母などから、マイホームの建築資金を贈与され、その金額が110万円を超える贈与を受けた方が対象になります。

贈与税の申告書に「非課税の特例」を適用する旨を記載し提出することで、贈与税の基礎控除額である110万円の控除も同時に適用することができますよ!

引用元:国税庁HP

その他(申告時に必要なもの)

最後に確定申告をする際に必要なものを紹介します。

ここまで紹介した6つの必要書類は、「住宅借入金等特別控除額の計算明細書」を記載するために必要な情報です。

事前に揃っているか早めにチェックしておくことがポイント!

その他で必要な書類▼

・確定申告書AorB

・住宅借入金等特別控除額の計算明細書

・住民票の写し(マイナンバーカードがあればいらない)

・源泉徴収票(給与取得者のみ)※ペアローンの場合は2人分必要

これらがあれば、スムーズに申告ができます!

難しい!と思ったときは税務署に電話で確認もできるので、諦めずに申請しましょう♪

住宅ローン控除の初年度確定申告のやり方は?補助金の入力方法も

住宅ローン控除の初年度確定申告のやり方を、実際の画面も交えながら説明します!

①確定申告書を作成

②住宅借入金等特別控除額の計算明細書を作成

③申告方法を選ぶ

上記3つのやり方を説明をしますね!

①確定申告書を作成

確定申告書は3つの方法で作成できます。

・国税庁の「確定申告書等作成コーナー」

・確定申告ソフトウェア(※有料のものが多い)

・手書き

【国税庁の「確定申告書等作成コーナー」】

画面の案内通りに必要事項を入力するだけです!(無料)

入力方法については国税庁のYouTubeで分かりやすく説明されているので、迷ったときはチェック♪

【確定申告ソフトウェア】

個人事業主の場合、会計ソフトを使っている可能性が高いので、その場合は次年度以降の効率を考えるとソフトウェアを使って作成するのがおすすめです。

ただ私はfreee会計から申告したのですが、「住宅/土地の共有持分」や「補助金等の入力」項目が出てきませんでした…。

freee会計の方は、上記の「確定申告書作成コーナー」を利用することをおすすめします!

【手書き】

パソコンの操作に不安な人におすすめです!

税務署に直接行って、担当者に確認しながら直接記入することもできますよ(相談は事前予約が必要な場合あり)。

※計算ミスや記入ミスが発生しやすいので気を付けてください。

住宅ローン控除入力メモを使うと、スムーズにできるので、ぜひ使ってみてください。

ここからは、一番使う方が多いであろう国税庁の「確定申告書等作成コーナー」を使った、申告方法を細かく紹介していきます!

医療費控除やふるさと納税なども一緒に申告する方は、連携して読み込むことをおすすめ!

②住宅借入金等特別控除額の計算明細書を作成

住宅ローン控除を受ける場合、住宅借入金等特別控除額の計算明細書を作る必要があります。

住宅ローン控除を適切に受けて毎年の税金を軽減するための書類で、1枚の紙に申告書と証明書の両方が記載されています。

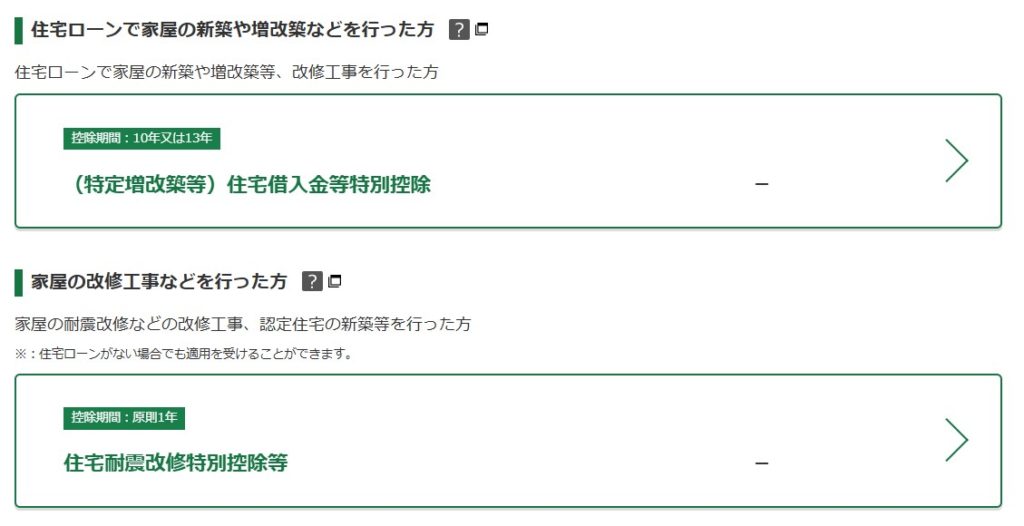

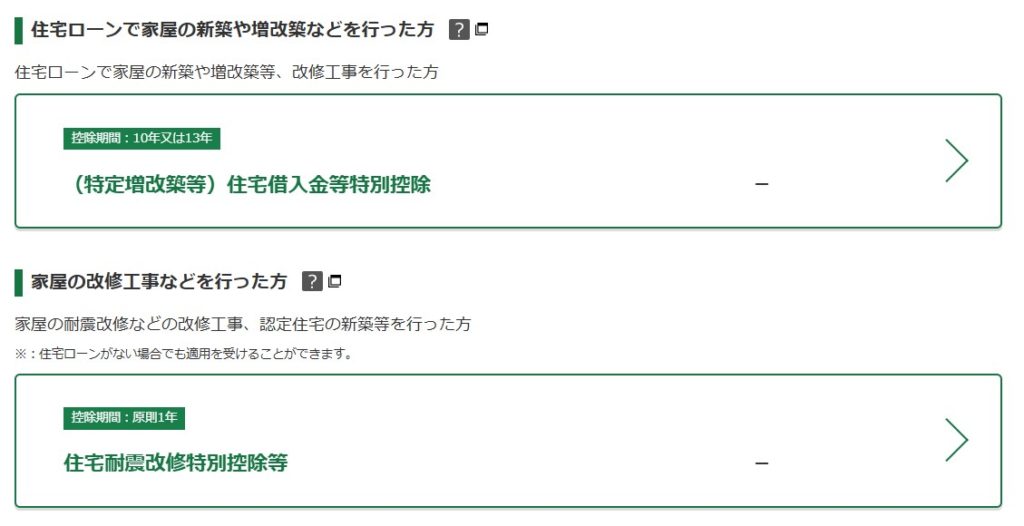

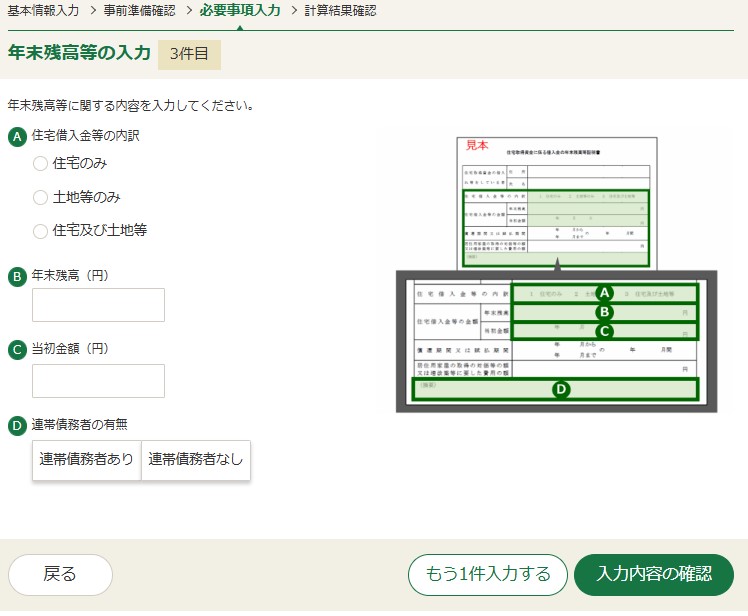

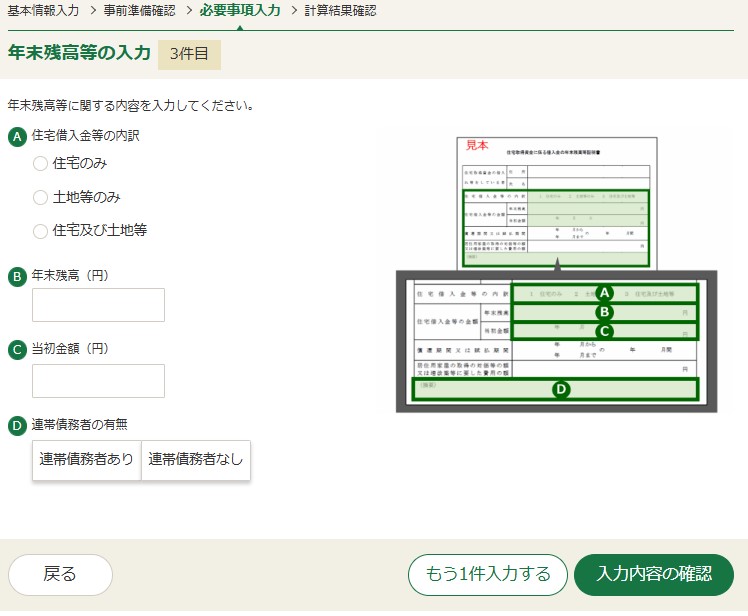

①の流れをどんどん進めていくと、下記のような「住宅に関する控除の入力」という欄が表われます。

今回は上の「(特定増改築等)住宅借入金等特別控除」をクリックした後について、詳しく紹介していきます!

「住宅の新築又は土地付きの新築住宅を購入した」

「土地を借入金等により購入した後で住宅を新築した」etc…

自分たちに当てはまるものを選択し、必要な年月日を入力する

念のため、適用要件も確認してくださいね。

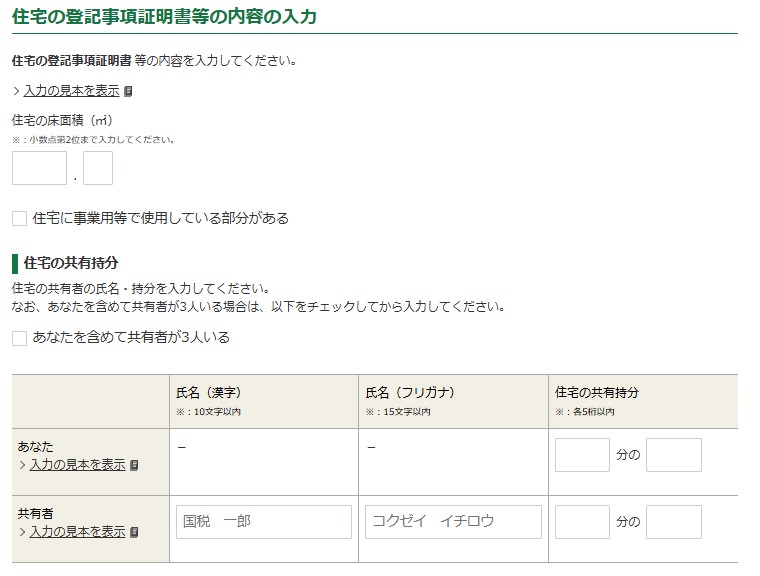

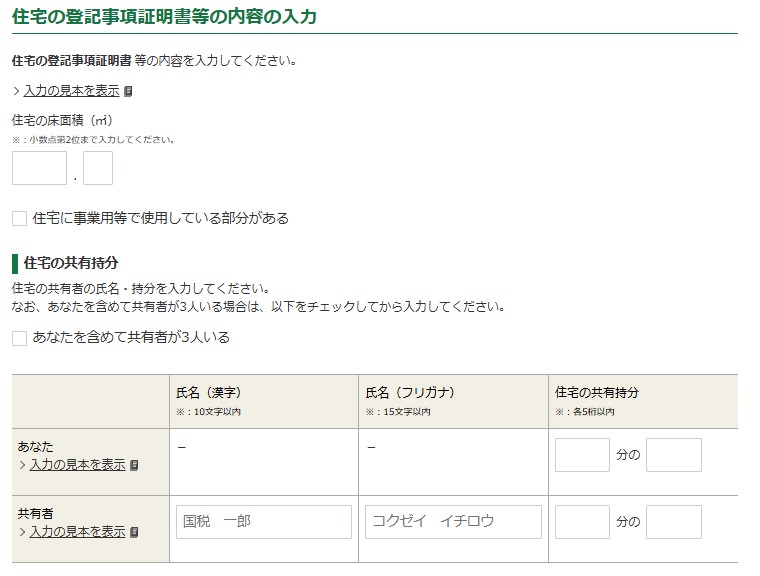

持ち分については、「登記事項証明書」に記載されています!

不動産番号は「登記事項証明書」に記載されています!

ここで入力しておけば、「登記事項証明書」の提出(添付)をしなくてよくなります♪

忘れずに、家屋と土地すべての不動産番号を記載してくださいね。

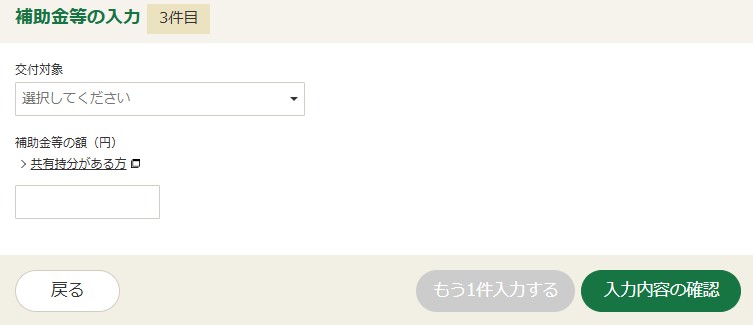

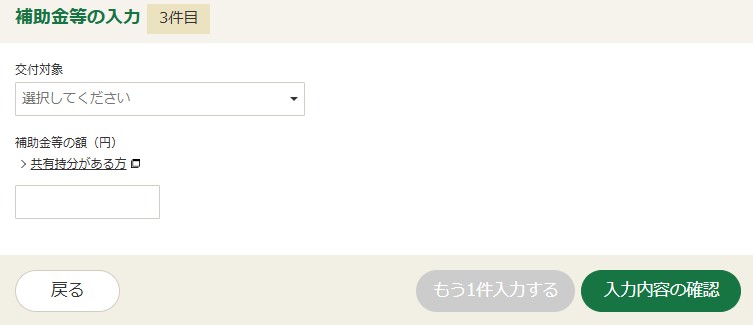

3件まで入力できます!

わが家は4件あったので、太陽光と蓄電池は合算した金額を記載しました。

(これで良いのかはわかりませんが…送信時の「特記事項の入力」の際に、合算した旨は記載しておきました)

また交付対象としては、こどもエコすまい補助金、太陽光や蓄電池関連は「家屋」としました。

土地と住宅で、融資のタイミングが異なる(年末残高証明書が複数ある)場合は、それぞれで入力します。

これまでに入力した内容に間違いがないか確認し、「入力終了」

お疲れさまでした!

ここまでで、住宅ローン控除に関する入力は終了です♪

その他、他に申告が必要なものがある方は、申告して次に進みます。

還付金の金額確認、受取方法などを入力します。

③申告方法を選ぶ

申告方法は3つあります。

・税務署に持参

・郵送

・e-Tax

それぞれのメリット・デメリットを紹介!

| 申告方法 | メリット | デメリット |

| 税務署に持参 | 窓口の担当者に書類の不備をチェックしてもらえる | 混雑していることが多い ※期限日が近くなると特に! |

| 郵送 | ・郵便ポストに投函するだけで確定申告が完了する手軽さ ・郵送提出の場合、期限日の消印が押されていれば、期間内提出と見なされる | ・不備のチェックができない ・郵送費の負担 |

| e-Tax | ・自宅で24時間いつでも提出できる ・青色申告で要件を満たしていれば最大65万円の青色申告特別控除を選べる | ・マイナンバーカード必要 ・パソコンやネット環境を整える必要あり |

こんな人におすすめ!

税務署に持参→確定申告が初めてで、不安な人

郵送→近くに税務署がない人

e-Tax→マイナンバーカードがあり、パソコンとネット環境が整っている人

住宅ローン控除の初年度確定申告で必要な提出書類(添付書類)は?

確定申告を入力し終わっても、まだ安心しないでください!

住宅ローン控除の初年度は、提出すべき書類があります。

必要な提出書類はこちら!

・先ほど紹介した①~⑥の書類

①借入金の年末残高証明書(原本)

②登記事項証明書(土地 / 建物)

※不動産番号を記載していれば不要

③売買契約書・工事請負契約書(コピー)

④補助金などの証明書(原本)

⑤住宅性能がわかる書類(コピー)

⑥贈与税の申告書(コピー)※該当する場合

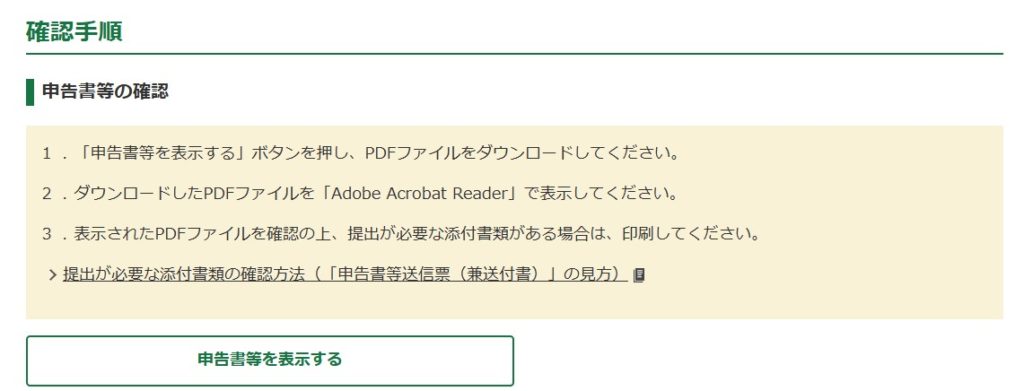

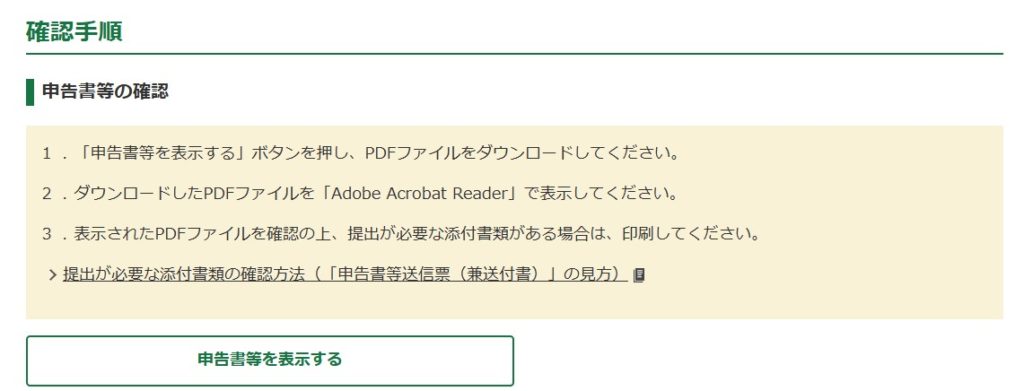

詳しくは、確定申告書をe-Taxで提出(送信)した場合、下図の「申告書等を表示する」をクリックします。

最初freee会計から確定申告をしたら、この送付書が表示されず、問い合わせたり、苦労しました…

送付書を表示したい人は、「確定申告コーナー」から作成することをおすすめします!

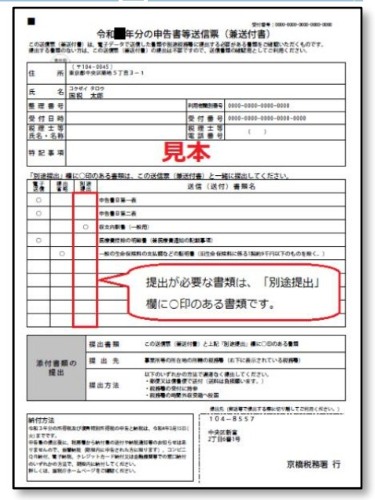

「送信票(兼送付書)」の別途提出欄に〇印がついているものを確認してください。

引用元:国税庁HP

〇印がついた書類を添付書類を。送付書と一緒に郵送などで所轄の税務署に提出しましょう!

契約書などは結構枚数が多く、自分でPDFにするのも大変だったので、わが家は郵送で提出しました!

また、補助金を申請した場合は「国庫補助金等の総収入金額不算入に関する明細書」を一緒に提出した方が安心です!

通常、補助金などは「一時所得」に含まれて課税対象となり、他の一時所得との合計金額が90万円を超えると、所得税の確定申告が必要となります。

ただ、今回家を建てるにあたって得た補助金は「国庫補助金」に該当するため、「所得に入りませんよ」と申告することで、一時所得とせずに済みます。(詳しくはこちら)

金額が大きい補助金の場合は、ひとまずこの書類も提出しておけば安心!

ちなみに、税務署に問い合わせたところ、この「国庫補助金等の総収入金額不算入に関する明細書」は補助金の種類分、提出する必要があるそうです。

(3種類の補助金を受け取ったら、3枚それぞれ記載して提出が必要)

様式はこちらから入手できます!

実際の書き方例を挙げておくので、参考にしてみてください♪

国庫補助金等の名称:こどもエコすまい支援事業

国庫補助金等を交付した者:国(国土交通省)

交付の目的:子育て世帯等による高い省エネ性能を有する新築住宅の取得支援

交付を受けた年月日:交付決定日の日付を記入

交付を受けた国庫補助金等の額又は国庫補助金等の交付に~:1,000,000円

交付を受けた国庫補助金等をもって取得~:種類:建物 細目:住宅用

交付を受けた国庫補助金等の返還を要しないことが確定した日:交付確定日を記入

「交付の目的」については、太陽光補助金などであれば「太陽光発電システムの取得支援」など、簡単に記載しました!

また、年内に補助金が交付確定していない(振り込まれていない)場合は、見込み金額を記載すればOKです。

「国庫補助金等の総収入金額不算入に関する明細書」も、下半分の欄がそれに該当するので、確定していない場合は、下の欄を埋めて、提出するようにしましょう。

確定申告で還付金はいつ振り込まれる?

確定申告で申請した場合の還付金は、1~1ヵ月半程度で指定した銀行口座に振り込まれることが多いです。

e-Taxを利用して申請した場合は、3週間程度となり、申告方法によって差が出てきます。

ただ、これはあくまで目安です。

申告内容を細かく審査して正しい処理をされるので、気長に待ちましょう!

まとめ

住宅ローン控除の初年度確定申告の必要書類や補助金の入力方法を紹介しました。

確定申告は数字は多いし、書類も見直したりと大変そう、と不安になりがちですが…

せっかく補助金などでお得に建てたマイホームは、税金面でもお得にしなければ、もったいないですよ!

私はもちろん、他の住宅ローン控除対象者の方もできているので大丈夫です(^^)

不安なときは、この記事を見返したり、税務署の方に相談してしっかり期限内に提出を済ませましょう♪

コメント